« Le changement démographique est l’un des plus importants déterminants du paysage économique et social futur. Plusieurs chercheurs ont observé comment les changements dans la taille et la composition de la population influencent les dynamiques macroéconomiques. Les canaux à travers lesquels les changements démographiques affectent une économie incluent notamment les comportements d’épargne et d’investissement, les décisions relatives au travail et les réactions de l’offre et de la demande globales. Dans les moyen et long termes, les changements dans l’offre de travail et dans la productivité (qu’ils soient considérés comme exogènes ou bien perçus comme provoqués par les changements démographiques) peuvent significativement altérer l’offre agrégée d’une économie et par conséquent la croissance économique, dans la mesure où les changements démographiques affectent le montant des intrants disponibles et la manière par laquelle ils sont combinés. A court terme, les transitions démographiques sont susceptibles d’affecter la demande agrégée, puisque le montant de consommation et d’investissement va fondamentalement déprendre des changements structurels des profils âge-gains de la population. (…)

Il est crucial d’analyser proprement les répercussions macroéconomiques des changements démographiques pour déterminer quelles sont les réponses politiques appropriées pour minimiser les effets adverses ou les distorsions indésirables. (…) Il y a eu de nombreuses études analysant comment divers aspects des changements démographiques pouvaient affecter l’économie, dans ses dimensions réelles, budgétaires, financières et externes. Il y a globalement deux approches pour analyser l’impact macroéconomique des changements démographiques. L’approche standard suppose un comportement spécifique à chaque âge qui soit constant, par rapport à l’emploi, aux rémunérations, à la consommation et à l’épargne (…). Même si cette approche est utile pour capturer les soi-disant effets comptables des transitions démographiques, les résultats obtenus peuvent décevoir, dans la mesure où les comportements économiques peuvent changer et les aspects institutionnels s’ajuster face aux changements démographiques. La seconde approche prend en compte les réponses comportementales, institutionnelles et globales. Elle introduit des complexités supplémentaires pour suivre plusieurs canaux et mettre en évidence leurs interactions. Cependant elle permet d’enrichir l’analyse en incluant les variations de prix provoquées par le vieillissement, la diversification international et les changements de politiques.

Du côté de la macroéconomie, les questions démographiques ont été largement traitées dans le contexte de la croissance économique. Dans les pages de manuels parlant des théories de la croissance, le taux de croissance de la population est considéré comme exogène et sert comme point de départ pour la croissance réelle. Notre étude traite non seulement de l’activité réelle, mais également de l’inflation. La croissance démographique et le vieillissement de la population contribuent à la détermination du taux d’intérêt réel et de l’inflation. En l’occurrence, la manière exacte par laquelle les dynamiques démographiques influencent le taux d’intérêt réel (d’équilibre) dépend de la manière par laquelle elles sont incorporées dans la spécification d’utilité. Dans un modèle à horizon infini avec une taille de ménage croissante, le taux d’intérêt réel peut ou non dépendre du taux de croissance de la population. Cette ambigüité est une source de difficulté pour déterminer quelle pourrait être la réponse adéquate de la politique monétaire dans un monde où la croissance de la population connait des changements aussi bien à court terme qu’à moyen terme.

Les données empiriques concernant les répercussions sur la croissance ont été abondamment étudiées. Les canaux de transmission impliquent le facteur travail, le fardeau des impôts et des cotisations sociales, l’épargne, l’investissement et la productivité. L’impact démographique sur le PIB réel agrégé est assez facile à saisir lorsque la population croît, décline ou vieillit, dans la mesure où c’est surtout la « quantité » de facteur travail disponible dans l’économie qui s’en trouve directement affectée, mais son impact sur le PIB réel par tête est plus difficile à appréhender (…). Par exemple, (…) Callen et ses coauteurs (2004) constatent que la croissance du PIB par tête est positivement corrélée avec les variations de la part de la population en âge de travailler, mais négativement corrélée avec les variations de la part de la population âgée. En décomposant la croissance du PIB pour déterminer la contribution de la productivité et des changements du facteur travail liés à la croissance démographique et au vieillissement de la population, Choi et ses coauteurs (2010) montrent que le changement démographique en cours en Corée du Sud freine la croissance du PIB réel. Cependant, même si Bloom, Cunning et Fink (2010) constatent que le vieillissement démographique va peser sur les taux d’activité et les taux d’épargne, ce qui suscite des inquiétudes quant aux perspectives de croissance économique, les réponses comportementales (notamment l’entrée des femmes dans la vie active) et les réformes (notamment le report de l’âge légal de départ à la retraite) peuvent compenser les conséquences économiques négatives du vieillissement démographique.

La croissance de la population affecte également d’autres variables réelles. L’influence des variables démographiques a été étudié dans le contexte dans de variables économiques clés (…) comme le ratio épargne sur PIB, le ratio investissement sur PIB, le ratio compte courant sur PIB et le ratio solde budgétaire sur PIB. Si l’hypothèse du cycle de vie de l’épargne est valide, le lissage de la consommation à travers la durée de vie impliquerait que les gens épargnent tout d’abord dans leur jeunesse, qu’ils épargnent au cours de leur vie active, puis enfin qu’ils désépargent au cours de leur vieillesse. L’impact démographique sur l’investissement semble moins clair ; son impact est susceptible de passer par les canaux de l’épargne et de l’offre de travail. Etant donnés l’évolution des dynamiques d’épargne et d’investissement, ainsi que les changements démographiques, les soldes de compte courant devraient s’améliorer avec l’accroissement de la population en âge de travailler, mais se dégrader avec l’accroissement de la part de la population âgée. Du côté budgétaire, une hausse de la part de la population en âge de travailler va générer de plus grandes recettes publiques, tandis que le vieillissement de la population va entraîner de plus grandes dépenses dans des domaines tels que les retraites et les soins de santé, ce qui dégraderait l’équilibre budgétaire. Les études existantes, notamment celles de Callen et de ses coauteurs (2004) et celle (…) de Philips et de ses coateurs (2013) au FMI confirment globalement ces hypothèses (…).

Il y a eu peu d’études sur l’inflation dans le contexte des dynamiques démographiques. Une population déclinante et vieillissante peut générer des pressions déflationnistes sur l’économie à travers la chute de la demande globale, un effet de richesse négatif provoqué par la chute des prix d’actifs et des changements dans les prix relatifs reflétant un changement des préférences de consommation. En se focalisant sur l’interaction entre la démographie et la volonté de redistribuer les ressources (…), Bullard et ses coauteurs (2012) affirment qu’un baby boom peut accélérer temporairement l’inflation et le vieillissement démographique va au contraire pousser le taux d’inflation à la baisse, voire entraîner une déflation.

Cependant les données empiriques sur l’inflation ont été rares et peu concluantes et il y a également des difficultés intrinsèques à identifier l’impact empirique sur les prix d’actifs. Un modèle DSGE complet qui est habituellement utilisé par les économistes du FMI (…) a été modifié pour incorporer les changements démographiques (quoique de façon ad hoc) par Anderson, Botman et Hunt (2014), afin de déterminer si le vieillissement démographique du Japon est ou non déflationniste. Ces auteurs constatent que le vieillissement de la population génère de puissantes pressions déflationnistes, principalement à travers le déclin de la croissance économique et la chute des prix des terrains, mais leurs constats sont davantage tirés d’un modèle calibré plutôt que de l’analyse empirique.

Le Japon est l’un des pays qui ont été les plus étudiés dans le cadre des changements démographiques. Non seulement il a connu de grands changements en termes de croissance économique, mais sa transition d’une société vieillissante vers une société âgée est la plus rapide dans l’histoire mondiale. Trois pays européens (la France, l’Allemagne et l’Angleterre) achèvent le passage d’une société vieillissante vers une société âgée en 115, 45 et 45 ans respectivement ; il fallut 65 ans pour que les Etats-Unis achèvent cette transformation. Ce changement prit seulement 24 ans au Japon. Muto et ses coauteurs (2012) se sont demandé comment les changements démographiques affectent le PNB par habitant et d’autres variables réelles, principalement via son impact du côté de l’offre. A l’inverse, Katagiri (2012) capture les effets via les canaux de la demande globale en calibrant des chocs de préférences qui correspondent aux bouleversements des structures de demande que l’on a pu observer au Japon. L’effet des changements démographiques sur le taux d’intérêt réel a été étudié dans un cadre à horizon infini par Ikeda et Saito (2012).

La difficulté tient dans le choix des variables appropriées pour capturer les changements démographiques. Dans un modèle de croissance à agent représentatif, la croissance de la population est une composante exogène qui est utilisée pour l’analyse empirique. Cependant, dans un modèle avec agents hétérogènes, typiquement dans le cadre d’un modèle à générations imbriquées, il y a des changements en termes de composition dans la démographie. Callen et ses coauteurs (2004) ont utilisé la part de la population en âge de travailler et la part de la population âgée comme deux variables indépendantes ; d’autres études, comme celle de Muto, Oda et Sudo (2012), capturent la croissance et la composition de la population via le taux de fertilité et le taux de longévité. Alors que les changements dans la fertilité ou la mortalité sont des moteurs clés derrière les changements démographiques, ils peuvent ne pas être un indicateur adéquat pour analyser l’impact macroéconomique des changements démographiques, vu le long délai avec lequel ils affectent la structure de la population et par conséquent l’économie. Pour cette raison, les indicateurs démographiques reflétant la structure en termes d’âge, tels que la part de la population en âge de travail ou les ratios de dépendance, ont souvent été utilisés pour examiner leur impact sur la macroéconomie. (…) »

Jong-Won Yoon, Jinill Kim et Jungjin Lee, « Impact of demographic changes on inflation and the macroeconomy », FMI, working paper, n° 14/210, novembre 2014. Traduit par Martin Anota

aller plus loin...

« Comment le vieillissement démographique influe-t-il sur la croissance économique ? »

« Le vieillissement démographique est-il déflationniste ? »

« La démographie influence-t-elle l’inflation et la politique monétaire ? »

« Le vieillissement démographique étouffe l'entrepreneuriat »

« La stagnation séculaire et le ralentissement de la croissance de la population en âge de travailler »

Tag - vieillissement démographique

jeudi 24 septembre 2015

Comment les changements démographiques affectent-ils l'activité économique et l'inflation ?

Par Martin Anota le jeudi 24 septembre 2015, 13:00 - Démographie

mardi 25 novembre 2014

La stagnation séculaire en graphiques

Par Martin Anota le mardi 25 novembre 2014, 16:00 - Croissance, cycles et crises

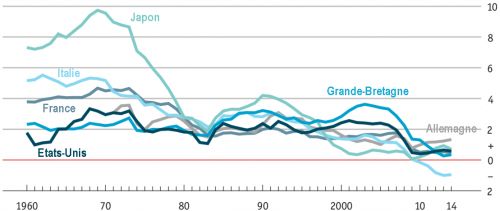

GRAPHIQUE 1 Variation annuelle du PIB réel (en %, moyenne mobile sur 10 ans)

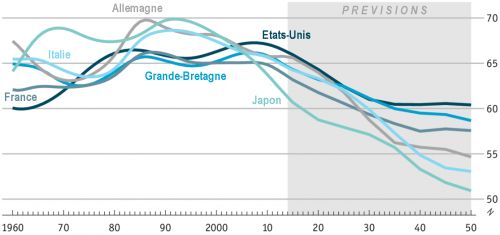

GRAPHIQUE 2 Population en âge de travailler (en % de la population totale)

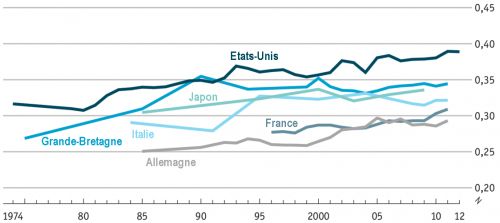

GRAPHIQUE 3 Un indicateur d'inégalités : le coefficient de Gini

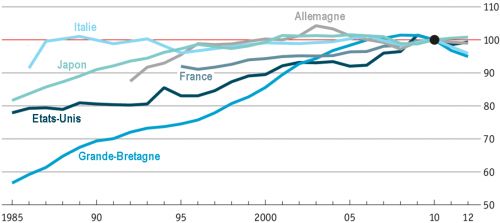

GRAPHIQUE 4 Salaires moyens réels (en indices, base 100 année 2010)

GRAPHIQUE 5 Rendements réels des obligations publiques à 10 ans (en %)

source : The Economist (2014)

aller plus loin...

"Larry Summers et la stagnation séculaire"

"Comment modéliser la stagnation séculaire ?"

mercredi 23 octobre 2013

Et si le vieillissement démographique réduisait l'efficacité de la politique monétaire ?

Par Martin Anota le mercredi 23 octobre 2013, 16:44 - Politique monétaire

« Avant la crise financière mondiale, il y avait consensus sur l’objectif principal des politiques monétaires : réguler l’inflation pour stabiliser l’économie. Depuis le milieu des années 90, plusieurs banques centrales autour du monde ont adopté formellement le ciblage d’inflation, avec un certain succès. Cependant, depuis la crise, certains ont accusé le ciblage d’inflation d’être responsable (en partie) de la crise de 2007 en ayant conduit les banques centrales à ignorer les bulles d’actifs. Il en résulte de nouvelles propositions telles que le ciblage du PIB nominal, tandis que certaine banques centrales prennent déjà leur distance avec le ciblage de l’inflation.

Cependant, même si les banques centrales du monde entier ont modifié leur mandat de manière à inclure la stabilité financière, elles n’ont pas cessé de cibler l'inflation. Les banques centrales dominantes dans le monde (dont la Fed), ont officialisé leur objectif d’inflation de 2 % au début 2012 et la Banque du Japon leur a emboîté le pas un an après. En d'autres termes, en dépit de certaines critiques, le ciblage de l'inflation n'est pas mort et pourrait bien se poursuivre. Cela reflète la croyance selon laquelle les banques centrales ont victorieusement vaincu l’inflation grâce au ciblage d'inflation. Cela reflète la prédominance des modèles utilisés par les économistes où l’efficacité de la politique monétaire dépend de la crédibilité de la banque centrale et de sa capacité à agir sur les anticipations.

Cette croyance dans le ciblage de l'inflation est surprenante. Sur le plan empirique, des études récentes ont démontré que la politique monétaire n’a que peu d’effets sur des variables telles que le chômage et l'inflation depuis le milieu des années 1980. L’affaiblissement de l'efficacité de la politique monétaire, mesurée par l'impact de la variation des taux d'intérêt sur le chômage et l'inflation, s’explique par une meilleure anticipation de la production et de l’inflation. L'inflation est généralement moins sensible aux variations du chômage conjoncturel, or les anticipations d’inflation restent bien ancrées sur la cible poursuivie par la banque centrale, y compris pendant les profondes récessions telles que la récente crise financière mondiale. Ainsi, paradoxalement, la capacité de la politique monétaire à influencer les anticipations par les fluctuations du taux d'intérêt a diminué : les changements de taux d'intérêt ont un moindre impact sur l'économie.

Une étude souvent citée par le FMI a montré que l'inflation stagne autour de 2 % au cours des cycles économiques aux États-Unis et ne répond pas aux variations de l'écart de production (output gap). Les prix ont augmenté au même rythme qu’avant la crise mondiale, et ce malgré d'énormes baisses de la production. Cela explique pourquoi la politique monétaire expansionniste, d'une ampleur sans précédent, n'a pas eu un grand impact sur l'inflation ou la production. Cette même étude a identifié deux principales voies pour tenter d'expliquer ce phénomène : (1) la transformation structurelle de l'économie, en particulier le changement institutionnel dans le marché du crédit, et (2) les changements dans la façon dont la politique monétaire affecte les anticipations des agents économiques.

Certains ont affirmé que les changements institutionnels sur le marché du crédit expliquent la moindre efficacité de la politique monétaire. Selon eux, au cours des deux dernières décennies, le cadre régulateur a été affaibli et les marchés du crédit ont été libéralisés. De nouvelles formes de prêt (la titrisation en particulier) ont, en raison des meilleures technologies d’information et de l’amélioration de l’information, permis à un plus large ensemble d’institutions d’offrir du crédit. L’activité du système bancaire parallèle (shadow banking) qui en a résulté a facilité l’accès au crédit et conduit à une expansion du crédit au profit d'agents qui n'y avaient jusqu'alors pas accès, à savoir les agents à faible revenu. En principe, on s’attendait à ce que ces changements accroissent l’efficacité de la politique monétaire. Cependant, il se peut que les canaux de bilan pour les ménages aient en parallèle gagné en importance, si bien que les variations des prix du logement se soient davantage répercutées sur leurs décisions de consommation. Cela signifiait aussi que les chocs transitoires pouvaient être financés via le refinancement de l’immobilier, ce qui réduisait l’importance du canal du crédit et donc la sensibilité de l’activité économique aux changements de politique monétaire.

Selon un autre argument souvent avancé, les banques centrales ont, grâce à leur forte crédibilité, de plus en plus exécuté des "opérations de communication" (open mouth operations) leur permettant de gérer les anticipations sans avoir à faire autant varier les taux d'intérêt que par le passé. Par conséquent, lorsque les agents anticipent que la politique monétaire va réagir fortement aux déviations de la production réelle par rapport à son niveau potentiel ou aux déviations de l’inflation par rapport à sa cible, cela conduit à une plus grande stabilité des anticipations de revenus et d'inflation, et, par conséquent, à une plus grande stabilité des dépenses réelles et de l’inflation. Ceci signifie que les fluctuations des taux d'intérêt auront paradoxalement un effet plus faible sur l’économie.

Sans nier l'importance de ces facteurs, nous développons une nouvelle explication que les analyses ont jusqu'ici largement ignorée. Nous affirmons que la politique monétaire a de moindres effets sur l'économie en raison de l'évolution démographique. Les profils démographiques varient considérablement selon les pays : certains pays vieillissent plus rapidement que d'autres (Allemagne, Japon), mais aucune partie du monde ne reste épargnée par ce phénomène. Avec des taux de fécondité en chute libre dans le monde entier, souvent en dessous du taux de remplacement, y compris dans les pays à faible revenu, le monde traverse un changement démographique sans précédent, menant à un vieillissement rapide de la population mondiale. Les personnes âgées ont longtemps représenté une faible part de la population, mais les percées technologiques et les mutations sociales de ces deux derniers siècles ont transformé cette structure démographique. Sur la base de l'hypothèse du cycle de vie, nous nous attendrions à ce que les sociétés les plus vieillissantes aient généralement une grande proportion de ménages qui soient créanciers et soient donc moins sensibles aux variations de taux d'intérêt. En revanche, les sociétés les plus jeunes devraient normalement avoir une plus grande part d’agents qui sont débiteurs et donc plus sensibles à la politique monétaire. (…) C’est un autre facteur expliquant la moindre efficacité de la politique monétaire.

(…) Les sociétés dominées par des jeunes ménages auraient tendance à être plus sensibles aux variations des taux d'intérêt que les sociétés vieillissantes. La politique monétaire peut donc devenir moins efficace dans une société vieillissante, ce qui implique que la politique monétaire devra opérer différemment (...). Les futures recherches devraient tenter d'évaluer l'impact du vieillissement sur la politique optimale de manière plus approfondie, mais voici quelques conjectures :

- Les changements dans la conduite optimale de la politique monétaire : Dans une société connaissant une évolution démographique, de nouveaux arbitrages pourraient surgir. Tout d'abord, la préférence relative de l'inflation par rapport à la stabilisation de la production est susceptibles de changer, car ce sont les ménages les plus âgés qui détiennent le plus d’actifs et qui ont, par conséquent, plus à perdre d'une inflation inattendue. En outre, la plus forte aversion face à l'inflation peut, ceteris paribus, conduire à une cible d’inflation optimale qui soit plus faible. Dans un même temps, la baisse des taux d'intérêts réels, considérée comme une conséquence importante du vieillissement, est alors susceptible d’œuvrer dans la direction opposée. Les banques centrales du monde entier vont donc avoir à prendre en compte ces arbitrages et ajuster leurs politiques en conséquence.

- Une politique monétaire plus agressive est nécessaire : Si la politique monétaire est moins efficace dans une société vieillissante, une plus grande variation des taux directeur sera nécessaire pour agir sur l'économie que dans une société jeune. Cela implique que les variations traditionnelles de 25 points de base, qui ont été la norme dans les précédentes décennies, pourraient être amplifiées. La politique monétaire devra devenir plus "activiste" dans les sociétés vieillissantes, avec une variation plus importante des taux d'intérêt.

- L'importance croissante d'autres outils de politique monétaire pour stabiliser l'économie : La politique monétaire est un instrument clé des décideurs politique et s'est avérée être une arme puissante au cours de la crise mondiale. Si les sociétés vieillissantes expliquent la perte d’efficacité des politiques monétaires, la stabilisation de l'économie et du système financier devra être prise davantage en charge par d'autres outils de politique économique, notamment la politique budgétaire et la politique macroprudentielle.

- La politique monétaire dans le contexte des pays à faible revenu : nous avons mis l'accent sur les économies avancées, qui seront les premières à passer par l'évolution démographique. Cependant, les économies émergentes et les pays à faible revenu vont elles aussi connaitre cette évolution démographique, si bien que l'impact est susceptible d'être différent que celui observé dans les économies avancées, car la richesse n'est pas aussi biaisée vers les générations plus âgées. Les pays émergents et à faible revenu sont dans une situation particulière, car ils vont connaitre une transition démographique sans avoir rattrapé le niveau de richesse des économies avancées. Comme les personnes âgées sont souvent pauvres dans les pays émergents et à faible revenu et soutenues par des actifs de la famille, certains des facteurs dont nous avons parlé (tels que la domination croissante de l'effet de richesse sur le canal du crédit) sont susceptibles d'être moins importants, ce qui implique que l’efficacité de la politique monétaire peut ne pas s’affaiblir autant que dans les économies avancées ou qu’elle se manifestera de d’autres manières. »

Patrick Imam, « Shock from graying: Is the demographic shift weakening monetary policy effectiveness », FMI, working paper, n° 13/191, septembre. Traduit par Camille C.

aller plus loin... lire « La mort du ciblage d'inflation » et « Pourquoi l'inflation est-elle si faible et stable ? »

page 2 de 2 - billets suivants »